申万宏源:下半年事件性冲击落地后,A股或挑战震荡区间上限

作者: 日期:2023年03月17日

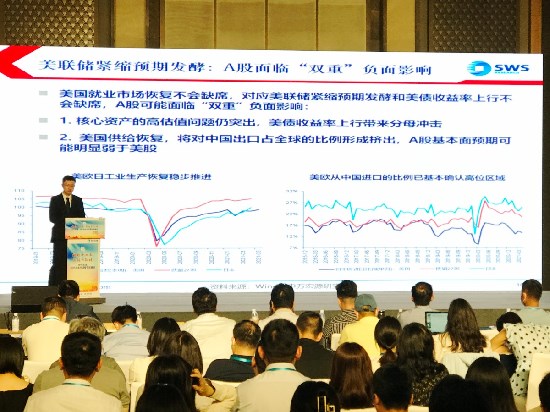

申万宏源A股策略首席分析师傅静涛周三在“申万宏源2021资本市场夏季高峰会”上表示,当前中国经济形势下,下半年政策“难有及时宽松”,A股市场亦不支持周期股的“戴维斯双击”,“下半年A股或有一波幅度不低的调整”。他相信,美联储Taper(缩减)预期的引导并非真正的“政策顶”,待事件性冲击落地后,A股有望向震荡区间上限发起挑战,建议关注三季度“市场怀疑紧缩”的有利窗口期,把握好A股业绩验证的三大结构特征。

申万宏源2021资本市场夏季高峰会周三在成都举行(记者倪巍晨摄)

在傅静涛看来,美联储引导的Taper预期不会改变“QE+TGA账户余额回落”的组合,美国银行间市场流动性料仍维持宽松;另一方面,市场对美国经济恢复的稳定性存在分歧,甚至部分投资者怀疑Taper落地的基础。他说,Taper落地可视为“灰犀牛”,将对股市形成压制,但投资者无需过度忧虑美联储引导的Taper预期,事件性冲击落地后,A股仍会暂时处在有利窗口期,“二季报行情依然可为”。

下半年操作应“看长做短”

在谈及A股面临的宏观环境时,傅静涛坦言,尽管下半年“中国出口回落预期”是明确的方向,但上游和中游行业制造业投资改善的基础较为明确,房地产投资亦具韧性。鉴于此,下半年A股面临的内需环境存在“两难”,一方面,经济端尚未到讨论“宽松”的时候;另一方面,“兑现一个少一个”的经济亮点无法线性外推,亦不支持周期股的“戴维斯双击”。

傅静涛观察到,“4.30”政治局会议定调“稳增长压力较小”,表明目前是“调结构”的重点阶段,也是政策偏紧的阶段。国内信用利差维持低位,虽反映了“稳增长”的效果,但其中隐含的一些结构性问题或成为下阶段监管层“调结构”的重点。他强调,维持下半年政策“难有及时宽松”的判断,在政策转向“宽松”前,或出现结构性的“紧信用”,信用利差上行期也是抑制股市风险偏好的阶段,“基于中期‘看长做短’的判断,下半年即便市场有较好的结构性机会,但总体指数升穿震荡区间上限的概率有限”。

申万宏源A股策略首席分析师傅静涛表示,下半年A股或有一波幅度不低的调整,但仍有望挑战震荡区间上限,建议关注三季度“市场怀疑紧缩”的有利窗口期,把握好A股业绩验证的三大结构特征(记者倪巍晨摄)

“下半年A股业绩验证存在三大结构特征。”傅静涛解释,二季度中游制造业成本转嫁能力较强,但下半年料将趋弱;与此同时,下半年创业板相对业绩趋势将续占优。此外,小盘股有望困境反转,后续收入增长仍有弹性。他并提醒,现时A股市场存量流动性充裕、资金属性趋同,综合宏观环境的高度不确定性,以及市场预期快速而剧烈的变化,三季度A股投资应把握好“市场怀疑紧缩”的有利窗口期。

“数字经济”主题投资看俏

板块选择方面,傅静涛认为,下半年成长相对业绩趋势占优,相对收益在曲折中前进的板块值得关注,可重点留意新能源汽车、医药生物、半导体、国防军工。核心资产方面,下半年其估值将迎来切换,业绩消化估值能力的差异,料主导核心资产内部的分化,预计电子、化工、机械设备,以及部分医药生物和电气设备个股的股价,有望体现出较强的韧性。

傅静涛补充说,周期股供需格局好,且业绩不俗,下半年在真、假“政策顶”之间的窗口期仍可能迎来一波阶段性机会,钢铁、煤炭等“内周期”的投资机遇仍有赖管理层对涨价上涨的容忍度,化工、有色等“外周期”供需格局改善的确定性会更高。他续称,小盘股困境反转在一季报中已提前验证,随着后续“商誉减值”风险的快速出清,小盘股将从“不可为”切换至“可为”,“我们战略看好小盘股,下半年尤其看旺成长小盘”。

至于当前炙手可热的“数字经济”投资领域,傅静涛明言,它或成为“新经济”投资的关键主题线索,可关注得益于“产业数据化”的物联网、智能汽车;受惠于“数字产业化”的云计算、AI,以及操作系统、半导体等发展数字经济必要的自主可控方向,在下半年均有望迎来政策密集催化。